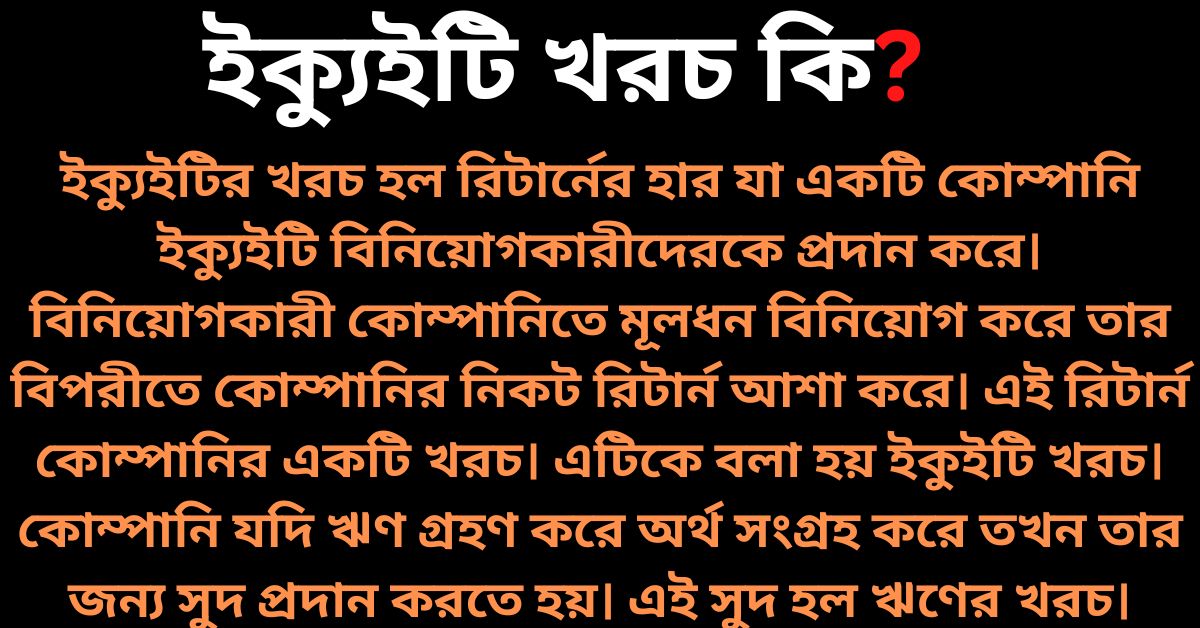

ইক্যুইটি খরচ হল রিটার্নের হার যা একটি কোম্পানি ইক্যুইটি বিনিয়োগকারীদেরকে প্রদান করে। বিনিয়োগকারী কোম্পানিতে মূলধন বিনিয়োগ করে তার বিপরীতে কোম্পানির নিকট রিটার্ন আশা করে। এই রিটার্ন কোম্পানির একটি খরচ। এটিকে বলা হয় ইকুইটি খরচ। কোম্পানি যদি ঋণ গ্রহণ করে অর্থ সংগ্রহ করে তখন তার জন্য সুদ প্রদান করতে হয়। এই সুদ হল ঋণের খরচ।

Table of Contents

ইক্যুইটি খরচ কি? (What is equity cost?

ইক্যুইটি খরচ হল সেই রিটার্ন যা একটি কোম্পানিকে একটি প্রদত্ত বিনিয়োগ বা প্রকল্পের জন্য প্রদান করতে হবে। ফার্মগুলি প্রায়ই রিটার্নের প্রয়োজনীয় হারের জন্য মূলধন বাজেটিং থ্রেশহোল্ড হিসাবে এটি ব্যবহার করে। ইক্যুইটির খরচ এক ধরণের ক্ষতিপূরণ যা শেয়ারের মালিকানা এবং মালিকানার ঝুঁকি বহন করার বিনিময়ে দাবি করা হয় এবং কোম্পানিতে তা পূরণ করতে হয়।

কোম্পানি সাধারণত দুটি উপায়ে তহবিল সংগ্রহের: ঋণ বা ইক্যুইটির মাধ্যমে। প্রত্যেকের আলাদা খরচ এবং রিটার্নের হার রয়েছে। ইক্যুইটি বা মালিকানা মূলধনের জন্য কোম্পানির যে খরচ হয় তাকে ইকুইটি খরচ বলে।

উদ্যোক্তা বা শেয়ার মালিকগণ মূলধন বিনিয়োগের জন্য কোম্পানি থেকে লভ্যাংশ পায়, আবার কোম্পানি সমস্ত সম্পদ বিক্রি করলে সমস্ত দায় পরিশোধের পর যে অর্থ থাকে তাও পায়। তাই ইকুইটি খরচ ২ ধরণের – লভ্যাংশ এবং মূলধন সম্পদ বৃদ্ধি। তাই, ইক্যুইটি খরচের জন্য ঐতিহ্যগত সূত্র হল লভ্যাংশ মূলধন মডেল এবং মূলধন সম্পদ মূল্য নির্ধারণ মডেল (capital asset pricing model – CAPM)।

- ইক্যুইটি খরচ হল সেই রিটার্ন যা একটি কোম্পানির একটি বিনিয়োগ বা প্রকল্পের জন্য প্রয়োজন, অথবা একজন ব্যক্তির ইক্যুইটি বিনিয়োগের জন্য যে রিটার্ন প্রয়োজন।

- ইক্যুইটি খরচ গণনা করতে ব্যবহৃত সূত্রটি হয় লভ্যাংশ মূলধন মডেল বা মূলধন সম্পদ মূল্য নির্ধারণ মডেল – CAPM।

- লভ্যাংশ মূলধন মডেল সরল এবং গণনা করা সহজতর, তবে কোম্পানিকে লভ্যাংশ দিতে হয়।

- মূলধনের খরচে সাধারণত মূলধনের ওজনযুক্ত গড় খরচ ব্যবহার করে গণনা করা হয়, এতে ইকুইটির খরচ এবং ঋণের খরচ উভয়ই অন্তর্ভুক্ত থাকে।

ইক্যুইটি খরচের সূত্র

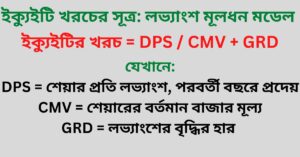

লভ্যাংশ মূলধন মডেল ব্যবহার করে, ইক্যুইটি খরচ হল:

ইক্যুইটি খরচের সূত্র লভ্যাংশ মূলধন মডেল

ইক্যুইটি খরচ = DPS / CMV + GRD

যেখানে:

DPS = শেয়ার প্রতি লভ্যাংশ, পরবর্তী বছরে প্রদেয়।

CMV = শেয়ারের বর্তমান বাজার মূল্য

GRD = লভ্যাংশের বৃদ্ধির হার

CAPM সূত্র হল:

ইক্যুইটি খরচের সূত্র CAPM

ইক্যুইটির খরচ = রিটার্নের ঝুঁকিমুক্ত হার + বিটা × (রিটার্নের বাজার হার – রিটার্নের ঝুঁকি-মুক্ত হার) এই সমীকরণে, ঝুঁকিমুক্ত হার (risk-free rate) হল ট্রেজারিজের মতো ঝুঁকিমুক্ত বিনিয়োগে প্রদত্ত রিটার্নের হার।

বিটা (Beta) হল ঝুঁকির একটি পরিমাপ যা কোম্পানির স্টক মূল্যের রিগ্রেশন হিসাবে গণনা করা হয়। অস্থিরতা যত বেশি, সাধারণ বাজারের তুলনায় বিটা এবং আপেক্ষিক ঝুঁকি তত বেশি।

রিটার্নের বাজার হার হল গড় বাজার হার (average market rate)। সাধারণভাবে, একটি উচ্চ বিটা সহ একটি কোম্পানি—অর্থাৎ, উচ্চ মাত্রার ঝুঁকি সহ একটি কোম্পানির ইক্যুইটির দাম বেশি হবে।

কে ব্যবহার করছে তার উপর নির্ভর করে ইক্যুইটির খরচের অর্থ দুটি ভিন্ন জিনিস হতে পারে। বিনিয়োগকারীরা এটিকে ইক্যুইটি বিনিয়োগের জন্য একটি বেঞ্চমার্ক হিসাবে ব্যবহার করে, যখন কোম্পানিগুলি প্রকল্প বা সম্পর্কিত বিনিয়োগের জন্য এটি ব্যবহার করে।

ইক্যুইটি খরচ বলতে আসলে কি বুঝায়?

ইক্যুইটির খরচ সংশ্লিষ্ঠ পক্ষের উপর নির্ভর করে দুটি পৃথক ধারণাকে বোঝায়। আপনি যদি বিনিয়োগকারী হন, ইক্যুইটির খরচ হল ইক্যুইটিতে বিনিয়োগের জন্য প্রয়োজনীয় রিটার্নের হার। আপনি কোম্পানী হলে, ইক্যুইটির খরচ একটি নির্দিষ্ট প্রকল্প বা বিনিয়োগের প্রয়োজনীয় হার নির্ধারণ করে।

একটি কোম্পানি দুটি উপায় মূলধন বাড়াতে পারে এমন: ঋণ ও ইক্যুইটি। ঋণ সস্তা, কিন্তু কোম্পানিকে তা ফেরত দিতে হবে। ইক্যুইটি পরিশোধ করার প্রয়োজন নেই। তবে সুদ প্রদানের ট্যাক্স সুবিধার কারণে ঋণ মূলধনের চেয়ে ইকুইটি মূলধনের খরচ বেশি। যেহেতু ইকুইটির খরচ ঋণের খরচের চেয়ে বেশি, এটি সাধারণত উচ্চ হারে রিটার্ন প্রদান করে।

বিশেষ বিবেচ্য বিষয়

যদি একটি কোম্পানি লভ্যাংশ প্রদান করে তবে ডিভিডেন্ড ক্যাপিটালাইজেশন মডেলটি ইক্যুইটির খরচ গণনা করতে ব্যবহার করা যেতে পারে। এই গণনা ভবিষ্যতের লভ্যাংশের উপর নির্ভর করে। সমীকরণের পিছনে তত্ত্বটি হল যে লভ্যাংশ প্রদানের জন্য কোম্পানির বাধ্যবাধকতা হল শেয়ারহোল্ডারদের অর্থ প্রদানের খরচ এবং তাই এটি ইক্যুইটির খরচ। এটি ব্যয়ের ব্যাখ্যায় একটি সীমিত মডেল।

কোম্পানি লভ্যাংশ না দিলেও মূলধন সম্পদ মূল্যের মডেলটি যেকোনো স্টকে ব্যবহার করা যেতে পারে। তবে, CAPM এর পিছনে তত্ত্বটি আরও জটিল। তত্ত্বটি পরামর্শ দেয় যে ইক্যুইটির খরচ সাধারণ বাজারের তুলনায় স্টকের অস্থিরতা এবং ঝুঁকির স্তরের উপর নির্ভর করে।

পড়ুন: নেট প্রেজেন্ট ভ্যালু

ইক্যুইটির খরচ বনাম মূলধনের খরচ

মূলধনের খরচ হল মূলধন বাড়ানোর মোট খরচ (ইক্যুইটির খরচ + ঋণের খরচ)। একটি স্থিতিশীল, ভাল পারফর্মিং কোম্পানির সাধারণত কম মূলধন খরচ হবে। মূলধনের খরচ গণনা করার জন্য, ইক্যুইটির খরচ এবং ঋণের খরচকে ওজন করতে হবে এবং তারপর একসাথে যোগ করতে হবে। মূলধনের ব্যয় সাধারণত মূলধনের ওজনযুক্ত গড় খরচ ব্যবহার করে গণনা করা হয় (weighted average cost of capital)।

আপনি কিভাবে ইক্যুইটি খরচ গণনা করবেন?

ইক্যুইটি খরচ গণনা করার দুটি প্রাথমিক উপায় আছে। লভ্যাংশ ক্যাপিটালাইজেশন মডেলটি পরবর্তী বছরের জন্য শেয়ার প্রতি লভ্যাংশ (dividends per share -DPS)কে স্টকের বর্তমান বাজার মূল্য (current market value – CMV) দ্বারা ভাগ করে এবং এই সংখ্যাটিকে লভ্যাংশের বৃদ্ধির হারের (growth rate of dividends – GRD) সাথে যোগ করা হয়।ইক্যুইটির খরচ = ডিপিএস ÷ সিএমভি +জিআরডি।

বিপরীতভাবে, ক্যাপিটাল অ্যাসেট প্রাইসিং মডেল (সিএপিএম) যদি একটি বিনিয়োগ মোটামুটি মূল্যবান হয়, তার প্রত্যাশিত রিটার্নের সাথে সম্পর্কিত অর্থের ঝুঁকি এবং সময়ের মূল্য দেওয়া বিবেচনা করে। এই মডেলের অধীনে, ইক্যুইটির খরচ = রিটার্নের ঝুঁকি-মুক্ত হার + বিটা × (রিটার্নের বাজার হার – রিটার্নের ঝুঁকি-মুক্ত হার)।

ইক্যুইটি খরচের একটি উদাহরণ

ধরি, কোম্পানি A বিবেচনা S & P 500 এ ১০% রিটার্ন হারে ট্রেড করে। ইতিমধ্যে, এটির বিটা ১.২, যা বাজারের তুলনায় সামান্য বেশি অস্থিরতা প্রকাশ করে৷ বর্তমানে, টি-বিল (ঝুঁকিমুক্ত হার) ১%। মূলধন সম্পদ মূল্য নির্ধারণ মডেল (CAPM) ব্যবহার করে এর ইক্যুইটি অর্থায়নের খরচ নির্ধারণ করতে হবে। ইক্যুইটির খরচ = রিস্ক-ফ্রি রেট অফ রিটার্ন + বিটা × (মার্কেট রেট অফ রিটার্ন – রিটার্নের রিস্ক-ফ্রি রেট) প্রয়োগ করি। ১ + ১.২ × (১০-১) = ১১.৮%।

CAPM (ক্যাপিটাল অ্যাসেট প্রাইসিং মডেল)

CAPM বাজারের সাথে সম্পর্কিত একটি বিনিয়োগের ঝুঁকি বিবেচনা করে। গণনায় করা অনুমানের কারণে মডেলটি কম সঠিক (কারণ এটি ঐতিহাসিক তথ্য ব্যবহার করে)।

CAPM সূত্র:

E(Ri) = Rf + βi * [E(Rm) – Rf]

যেখানে:

E(Ri) = সম্পদের উপর প্রত্যাশিত রিটার্ন i

Rf = রিটার্নের ঝুঁকিমুক্ত হার

βi = সম্পদের বিটা i

E(Rm) = প্রত্যাশিত বাজার রিটার্ন

রিটার্নের ঝুঁকিমুক্ত হার

ঝুঁকিমুক্ত বিনিয়োগ থেকে প্রত্যাশিত রিটার্ন (যদি একটি কোম্পানির জন্য প্রত্যাশিত রিটার্ন গণনা করা হয়, ১০ বছরের ট্রেজারি নোট ব্যবহার করা যেতে পারে)।

বেটা (Beta)

বাজারের সাপেক্ষে সম্পদের পদ্ধতিগত ঝুঁকির পরিমাপ (অস্থিরতা)। বিটা অনলাইনে পাওয়া যেতে পারে বা রিগ্রেশন ব্যবহার করে সম্পদের কোভেরিয়েন্স এবং বাজারের রিটার্নকে বাজারের ভিন্নতা দ্বারা ভাগ করেগণনা করা যেতে পারে।

βi <1: সম্পদ কম উদ্বায়ী (বাজারের সাথে আপেক্ষিক)

βi = 1: সম্পদ এর উদ্বায়ীতা বাজারের সমান হার

βi > 1: সম্পদ অধিকতর উদ্বায়ী (বাজারের সাথে আপেক্ষিক)

প্রত্যাশিত বাজার রিটার্ন

এই মানটি সাধারণত একটি নির্দিষ্ট সময়ের মধ্যে বাজারের গড় রিটার্ন (যার অন্তর্নিহিত নিরাপত্তা একটি অংশ) (পাঁচ থেকে দশ বছর একটি উপযুক্ত পরিসর)।

লভ্যাংশ ক্যাপিটালাইজেশন মডেল

ডিভিডেন্ড ক্যাপিটালাইজেশন মডেলটি শুধুমাত্র সেই কোম্পানিগুলির জন্য প্রযোজ্য যারা লভ্যাংশ প্রদান করে এবং এটি অনুমান করে যে লভ্যাংশ একটি স্থির হারে বৃদ্ধি পাবে। মডেলটি সিএপিএম যে পরিমাণে বিনিয়োগ ঝুঁকির জন্য হিসাব করে না (যেহেতু সিএপিএম বিটা প্রয়োজন)।

লভ্যাংশ মূলধন সূত্র:

Re = (D1/P0) + g

যেখানে:

Re = ইক্যুইটির খরচ

D1 = পরের বছর প্রদেয় লভ্যাংশ/শেয়ার

P0 = বর্তমান শেয়ার মূল্য

g = লভ্যাংশ বৃদ্ধির হার

পরের বছর প্রদেয় লভ্যাংশ/শেয়ার

কোম্পানিগুলি সাধারণত বিতরণের অনেক আগেই লভ্যাংশ ঘোষণা করে। তথ্য কোম্পানির ফাইলে পাওয়া যাবে (বার্ষিক এবং ত্রৈমাসিক রিপোর্ট বা প্রেস রিলিজের মাধ্যমে)। যদি তথ্যটি সনাক্ত করা না যায় তবে একটি অনুমান করা যেতে পারে (ঐতিহাসিক তথ্য ব্যবহার করে নির্দেশ করতে হবে যে পরবর্তী বছরের লভ্যাংশ অনুরূপ হবে কিনা)।

শেয়ারের বর্তমান মূল্য

যে এক্সচেঞ্জে স্টকটি লেনদেন করা হচ্ছে সেখানে টিকার বা কোম্পানির নাম অনুসন্ধান করে বা কেবল একটি বিশ্বাসযোগ্য সার্চ ইঞ্জিন ব্যবহার করে একটি কোম্পানির শেয়ারের দাম পাওয়া যেতে পারে।

লভ্যাংশ বৃদ্ধির হার

কোম্পানির অতীত লভ্যাংশের বৃদ্ধি (প্রতি বছর) গণনা করে এবং তারপর মানগুলির গড় গ্রহণ করে লভ্যাংশ বৃদ্ধির হার পাওয়া যেতে পারে।

নিম্নলিখিত সমীকরণ ব্যবহার করে প্রতি বছরের বৃদ্ধির হার খুঁজে পাওয়া যেতে পারে:

লভ্যাংশ বৃদ্ধি = (Dt / Dt – 1) – 1

যেখানে:

Dt = টি বছরের লভ্যাংশ প্রদান

Dt-1 = t-১ বছরের এর লভ্যাংশ প্রদান (t বছরের এক বছর আগে)

উদাহরণ

পাঁচ বছর ধরে কাজ করছে এমন একটি কোম্পানি দ্বারা প্রতি বছর প্রদত্ত লভ্যাংশের পরিমাণ নিচে দেওয়া হল।

| Divident | Divident Growth Rate | Divident Growth Rate | |

Year 1 | 1.00 | 0 | |

| Year 2 | 1.02 | = (1.02/1.00) -1 | 2% |

Year 3 | 1.08 | = (1.08/1.02) -1 | 5.89% |

| Year 4 | 1.07 | = (1.07/1.08) -1 | -1% |

Year 5 | 1.09 | = (1.09/1.07) -1 | 1.9% |

| Average Divident Growth Rate = (2% + 5.89% – 1% + 1.9%)/ 4 | 2.2% | ||

গড় বৃদ্ধির হার ২.২%।

লভ্যাংশ ক্যাপিটালাইজেশন মডেল উদাহরণ

ABC Co. বর্তমানে শেয়ার প্রতি ৫০০ টাকায় ট্রেড করা হচ্ছে এবং শেয়ার প্রতি ৫০ টাকা লভ্যাংশ ঘোষণা করেছে, যা পরের বছর পরিশোধ করা হবে। ঐতিহাসিক তথ্য ব্যবহার করে, একজন বিশ্লেষক ABC কোম্পানির লভ্যাংশ বৃদ্ধির হার ২.৫% হতে পারে অনুমান করেছেন। ইকুইটি খরচ কি?

- D1 = ৫০

- P0 = ৫০০

- g = ২.৫%

- Re = (৫০/৫০০) + ২.৫%Re = ১২.৫%ABC Co. এর জন্য ইক্যুইটির খরচ হল ১২.৫%।

এক্সেলে ইক্যুইটি উদাহরণের খরচ (সিএপিএম অ্যাপ্রোচ)

ধাপ ১: বাজারের RFR (ঝুঁকিমুক্ত হার) খুঁজুন

ধাপ ২: প্রতিটি কোম্পানির বিটা গণনা বা সনাক্ত করুন

ধাপ ৩: ERP গণনা করুন (ইক্যুইটি রিস্ক প্রিমিয়াম)

ERP = E(Rm)- Rf

যেখানে:

E(Rm) = প্রত্যাশিত বাজার রিটার্ন

Rf = রিটার্নের ঝুঁকিমুক্ত হার

ধাপ ৪: ইক্যুইটির খরচ গণনা করতে CAPM সূত্র ব্যবহার করুন।

E(Ri) = Rf + βi*ERP

যেখানে:

E(Ri) = সম্পদের উপর প্রত্যাশিত রিটার্ন

Rf = রিটার্নের ঝুঁকিমুক্ত হার

βi = সম্পদের বিটা

ইআরপি (ইক্যুইটি রিস্ক প্রিমিয়াম) = ই(আরএম) – আরএফ

ইক্যুইটি খরচ গণনা

ইক্যুইটি খরচ গণনা ২

সর্বোচ্চ বিটা সহ কোম্পানির ইকুইটির খরচ সর্বোচ্চ। এটা বোধগম্য কারণ বিনিয়োগকারীদের অবশ্যই বেশি অস্থিরতার (একটি উচ্চতর বিটা) ঝুঁকির জন্য উচ্চ রিটার্ন দিয়ে ক্ষতিপূরণ দিতে হবে।

ইকুইটির খরচ ঋণের খরচের চেয়ে বেশি কেন?

ধরি, একটি প্রকল্পের জন্য ১,০০,০০০ টাকা মূলধন প্রয়োজন। প্রকল্পটি বার্ষিক ২৫,০০০ টাকা মুনাফা অর্জন করবে বলে আশা বা অনুমান করা হচ্ছে।

’ক’ কোম্পানি ইক্যুইটির মাধ্যমে এবং ‘খ’ কোম্পানি ঋণের মাধ্যমে উক্ত তহবিল সংগ্রহ করে। সুদের হার ১০% এবং ট্যাক্সের হার ১০% হলে –

’ক’ কোম্পানির জন্য-

গ্রোস মুনাফা = ২৫,০০০ টাকা।

ইনকাম ট্যাক্স = ২৫,০০০ * ১০% = ২,৫০০ টাকা

ট্যাক্স পরবর্তী মুনাফা = (২৫,০০০ – ২,৫০০) টাকা = ২২,৫০০ টাকা।

বিনিয়োগকারীর লভ্যাংশ = (১,০০,০০০*১০%) = ১০,০০০ টাকা।

’ক’ কোম্পানির নেট মুনাফা = (২২,৫০০ – ১০,০০০) টাকা = ১২,৫০০ টাকা।

’খ’ কোম্পানির জন্য-

গ্রোস মুনাফা = ২৫,০০০ টাকা।

ঋণের সুদ = (১,০০,০০০*১০%) = ১০,০০০ টাকা।

সুদ পরবর্তী মুনাফা = (২৫,০০০ – ১০,০০০) টাকা = ১৫,০০০ টাকা।

ইনকাম ট্যাক্স = ১৫,০০০ * ১০% = ১,৫০০ টাকা।

’খ’ কোম্পানির নেট মুনাফা = (১৫,০০০ – ১,৫০০) টাকা = ১৩,৫০০ টাকা।

দেখা যাচ্ছে যে, ’ক’ কোম্পানি অপেক্ষা ’খ’ কোম্পানির নেট মুনাফা বেশি। ’ক’ কোম্পানির বিনিয়োগকারীকে লভ্যাংশ প্রদানের পূর্বে ইনকাম ট্যাক্স পরিশোধ করতে হয়েছে বিধায় বেশি ট্যাক্স (২,৫০০ টাকা) পরিশোধ করতে হয়েছে। পক্ষান্তরে, ’খ’ কোম্পানিকে ঋণের সুদ পরিশোধের পর ইনকাম ট্যাক্স পরিশোধ করতে হয়েছে বিধায় কম ট্যাক্স (১,৫০০ টাকা) পরিশোধ করতে কয়েছে।

এ জন্য বলা হয় যে, ঋণ অপেক্ষা ইক্যুইটির খরচ বেশি। ঋণের সুদের ট্যাক্স কোম্পানিকে পরিশোধ করতে হয় না, কিন্তু, ইক্যুইটির লভ্যাংশের ট্যাক্স কোম্পানিকে পরিশোধ করতে হয়।

Leave A Comment